Der europäische Luft-, Raumfahrt- und Verteidigungskonzern EADS erzielte im Geschäftsjahr 2012 ein starkes Umsatz- und Gewinnwachstum. Trotz eines schwierigen gesamtwirtschaftlichen Umfelds wuchs das zivile Geschäft des Konzerns weiter, während der Umsatz im Verteidigungsgeschäft weitgehend stabil blieb.

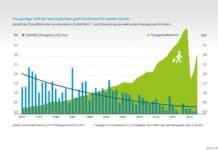

Der Auftragseingang5 von EADS belief sich 2012 auf 102,5 Mrd. Euro; der Auftragsbestand5 wuchs bis Ende des Jahres auf 566,5 Mrd. Euro. Der Konzern erwirtschaftete einen Umsatz von 56,5 Mrd. Euro. Das EBIT* vor Einmaleffekten von rund 3,0 Mrd. Euro. spiegelt die gute operative Entwicklung bei Airbus Commercial wider. Auch Eurocopter und Astrium wiesen eine positive Gewinnentwicklung auf. Das berichtete EBIT* stieg auf 2,2 Mrd. Euro. Die Nettoliquidität belief sich Ende 2012 auf 12,3 Mrd. Euro.

Neue Führungs- und Aktionärsstruktur steht bevor

"EADS hat einen zweistelligen Umsatz- und Gewinnzuwachs im Jahr 2012 erzielt, während sich gleichzeitig auch der Auftragsbestand weiter erhöht hat", sagte EADS CEO Tom Enders. "Durch eine starke Konzentration auf Auslieferungen konnten wir im vierten Quartal unsere Cash-Einnahmen erheblich verbessern. In Zukunft wird für uns als Management-Team anhaltendes Ergebniswachstum weiterhin oberste Priorität haben. Bis wir unsere Rentabilitätsziele erreichen, liegt noch ein gutes Stück Weg vor uns. Ende März werden wir sowohl eine neue Führungs- und Aktionärsstruktur als auch ein neues Board of Directors haben. Beides wird dem Unternehmen und seinen Mitarbeitern zusätzlich Schub verleihen für den erfolgreichen Wachstumskurs weltweit."

Der Umsatz von EADS stieg 2012 um 15 Prozent auf 56,5 Mrd. Euro (2011: 49,1 Mrd. Euro). Grundlage für das gute Ergebnis bildeten vor allem höhere Auslieferungen und ein günstigerer Dollarkurs bei Airbus Commercial sowie das solide Wachstum bei Eurocopter und Astrium. Die Umsätze dieser Divisionen profitierten vom Service-Geschäft, einschließlich Vector Aerospace und Vizada. Die beiden 2011 übernommenen Unternehmen leisteten 2012 einen Umsatzbeitrag von rund 1,5 Mrd. Euro. Der Umsatz im Verteidigungsgeschäft blieb trotz des allgemein schwierigen Umfelds der Branche in etwa auf Vorjahresniveau.

Die Anzahl der Produkt-Auslieferungen blieb auf hohem Niveau mit einem Rekordwert von 588 Flugzeugen bei Airbus Commercial, 29 Flugzeugen bei Airbus Military, 475 Hubschraubern bei Eurocopter und dem 53. erfolgreichen Ariane-5-Start in Folge.

Zivilflugzeuge von Airbus maßgeblich für Ergebnis

Das EBIT* vor Einmaleffekten (bereinigtes EBIT*) – die Kennzahl zur Erfassung der operativen Gewinnspanne ohne Berücksichtigung von Einmaleffekten aus Rückstellungsveränderungen für Programme und Restrukturierungen oder Währungsschwankungen – stieg deutlich auf 3,0 Mrd. Euro für EADS (2011: 1,8 Mrd. Euro.) sowie rund 1,8 Mrd. Euro für Airbus (2011: rund 0,5 Mrd. Euro). Maßgeblich für das Konzernergebnis war das gute operative Ergebnis bei Airbus Commercial. Eurocopter und Astrium trugen mit einem absoluten Wachstum ebenfalls positiv zum EADS EBIT* vor Einmaleffekten bei.

Das berichtete EBIT* von EADS stieg trotz Einmalaufwendungen von insgesamt 820 Mio. Euro auf 2.186 Mio. Euro (2011: 1.696 Mio. Euro).

Von diesen Einmalaufwendungen verbuchte Airbus im vergangenen Jahr 522 Mio. Euro, einschließlich der erwarteten 251 Mio. Euro für die Reparatur die Flügel des Airbus A380. Die Aufwendungen für die A350-XWB-Programmaktualisierung in Höhe von 124 Mio. Euro sind seit dem Halbjahresabschluss unverändert. Das A350-XWB-Programm macht gute Fortschritte, bleibt aber herausfordernd. Die Zeitplanung enthält keine weiteren Puffer. Ferner enthalten sind auch die im dritten Quartal verbuchten Belastungen für das Ende des Hawker-Beechcraft-Programms in Höhe von 76 Mio. Euro und die Aufwendungen in Höhe von 71 Mio. Euro für die Währungsdifferenz von Dollar Zu- und Abflüssen zu unterschiedlichen Zeitpunkten sowie bilanzielle Neubewertungen.

Im vierten Quartal verzeichnete Eurocopter Aufwendungen in Höhe von 100 Mio. Euro für die laufenden Nachverhandlungen zu einigen Regierungsaufträgen. Cassidian verbuchte im letzten Quartal Aufwendungen von insgesamt 198 Mio. Euro, davon 98 Mio. Euro für Restrukturierungskosten im Rahmen des Transformationsprozesses sowie 100 Mio. Euro für die Reduzierung von Risiken im Portfolio, insbesondere für den Bereich Secure Systems and Solutions.

Das Konzernergebnis stieg um 19 Prozent auf 1.228 Mio. Euro (2011: 1.033 Mio. Euro). Dies entspricht einem Gewinn je Aktie von 1,50 Euro (Gewinn je Aktie 2011: 1,27 Euro). Das Konzernergebnis vor Einmaleffekten4 erhöhte sich auf 1.838 Mio. Euro (2011: 1.132 Mio. Euro). Der Anstieg spiegelt Verbesserungen im operativen Geschäft wider.

Das Finanzergebnis lag bei -453 Mio. Euro (2011: -220 Mio. Euro). Das Zinsergebnis von -285 Mio. Euro im Jahr 2012 (2011: 13 Mio. Euro) verschlechterte sich teilweise aufgrund gesunkener Zinserträge infolge der hohen Qualität der Anlagen. 2011 hatte das Zinsergebnis zudem von einem Einmaleffekt in Höhe von 120 Mio. Euro aufgrund der Beendigung des A340-Programms profitiert. Das Übrige Finanzergebnis von -168 Mio. Euro (2011: -233 Mio. Euro) beinhaltet im Vergleich zu 2011 einen höheren positiven Effekt aus wechselkursinduzierten Neubewertungen. Dieser Posten umfasst auch die Aufzinsung diskontierter Rückstellungen.

Erhöhte Dividende vorgeschlagen

Ausgehend von einem Gewinn je Aktie in Höhe von 1,50 Euro schlägt das Board of Directors der EADS-Hauptversammlung die Ausschüttung einer Dividende von 0,60 Euro je Aktie vor (2011: 0,45 Euro je Aktie). Diese soll am 05. Juni 2013 ausgezahlt werden. Dividendenberechtigt sollen die registrierten Aktionäre von EADS vom 04. Juni 2013 sein.

"Die vorgeschlagene Erhöhung der Dividende reflektiert die Fortschritte, die der Konzern im Jahr 2012 erzielt hat", sagte Harald Wilhelm, CFO von EADS. "Unser klares Ziel ist es, Wert für unsere Anteilseigner zu schaffen."

Die Aufwendungen für eigenfinanzierte Forschung & Entwicklung (F&E) blieben mit 3.142 Mio. Euro (2011: 3.152 Mio. Euro) weitgehend stabil, da die Entwicklungskosten in Höhe von 366 Mio. Euro für die A350 XWB nach IAS38 aktiviert wurden. Den Schwerpunkt bilden weiterhin große Entwicklungsprogramme über das gesamte Portfolio hinweg, vor allem jedoch die A350 XWB und Programme bei Eurocopter.

Der Free Cash Flow vor Übernahmen in Höhe von 1.449 Mio. Euro übertraf die Erwartungen. Das zum Jahresende übliche saisonale Zahlungsverhalten war dieses Jahr sehr deutlich. Dies führte zu einer massiven Verbesserung des Nettoumlaufvermögens im vierten Quartal, dank guter Entwicklung bei den Auslieferungen im vierten Quartal sowie beim Eingang von Vorschüssen und Einnahmen von Privat- und Regierungskunden. Der Brutto Cash Flow aus der betrieblichen Tätigkeit spiegelt das starke operative Geschäft im Jahresverlauf wider.

Die Investitionen lagen bei 3,3 Mrd. Euro. Grund dafür war der Hochlauf von Entwicklungs- und Serienprogrammen, da das Unternehmen Kapazitäten für künftiges, volumengetriebenes Umsatz- und Ergebniswachstum aufbaut. Die Investitionen enthalten zudem die nach IAS38 aktivierten Entwicklungskosten. Trotz Rekordauslieferungen bei Zivilflugzeugen blieben die Gesamtaufwendungen für Kundenfinanzierung im Vergleich zu 2011 weitgehend stabil.

Die Nettoliquidität von EADS erhöhte sich auf solide 12,3 Mrd. Euro (Jahresende 2011: 11,7 Mrd. Euro) und spiegelt einen Beitrag von 856 Mio. Euro zum Pensionsplanvermögen sowie eine Dividendenzahlung von rund 370 Mio. Euro wider.

Der Auftragseingang5 von EADS belief sich auf 102,5 Mrd. Euro (2011: 131,0 Mrd. Euro) und zeigte die anhaltend dynamische Geschäftsentwicklung des gesamten EADS-Portfolios. Airbus Military, Eurocopter, Astrium und Cassidian verzeichneten alle einen höheren Auftragseingang als im Vorjahr, wobei Airbus Commercial sein Auftragsziel übertraf und im vergangenen Jahr 914 Bruttoaufträge verbuchte. Ende Dezember 2012 war der Auftragsbestand5 von EADS um 5 Prozent auf 566,5 Mrd. Euro angewachsen (Jahresende 2011: 541,0 Mrd. Euro). Der Auftragsbestand im Verteidigungsgeschäft verringerte sich auf 49,6 Mrd. Euro (Jahresende 2011: 52,8 Mrd. Euro).

Ende Dezember 2012 beschäftigte EADS insgesamt 140.405 Mitarbeiter (Jahresende 2011: 133.115).

Ausblick des Gesamtkonzerns

Der Ausblick von EADS für das Geschäftsjahr 2013 basiert auf der Annahme, dass Weltwirtschaft und Luftverkehr gemäß der vorherrschenden unabhängigen Prognosen wachsen und dass die aktuelle Staatsschuldenkrise zu keinen größeren Turbulenzen führt.

Die Zahl der Bruttobestellungen für Zivilflugzeuge wird im Jahr 2013 die Zahl der Auslieferungen voraussichtlich übersteigen und bei rund 700 Flugzeugen liegen. Airbus dürfte 600 bis 610 Zivilflugzeuge ausliefern und damit erneut einen Anstieg der Auslieferungszahlen erreichen.

Aufgrund des Rückgangs bei den A380-Auslieferungen und basierend auf einem angenommenen Wechselkurs von 1 Euro = 1,35 US-Dollar dürfte der Konzernumsatz 2013 moderat wachsen.

Für 2013 strebt EADS durch eine weitere Verbesserung der 2012 erzielten operativen Gewinnspanne ein EBIT* vor Einmaleffekten von 3,5 Mrd. Euro an sowie einen Gewinn je Aktie vor Einmaleffekten von ca. 2,50 Euro (2012: 2,24 Euro) vor dem beabsichtigten Aktienrückkauf.

Abgesehen von den bereits bekannten Auswirkungen der Reparatur der A380-Flügel in Höhe von rund 85 Mio. Euro, die auf 25 Auslieferungen basieren, sollten sich die Einmaleffekte 2013 nach heutigem Stand auf folgende potentielle Belastungen beschränken: auf das A350-XWB-Programm, auf Währungseffekte aufgrund der Differenz von Dollar-Zu- und Abflüssen zu unterschiedlichen Zeitpunkten sowie auf bilanzielle Neubewertungen.

Das A350-XWB-Programm birgt weiterhin Herausforderungen. Jede Änderung des Zeitplans könnte zunehmend höhere Rückstellungen zur Folge haben.

EADS strebt für 2013 einen ausgeglichenen Free Cash Flow Break Even nach Kundenfinanzierungen und vor Übernahmen an.

EADS-Divisionen mit Wachstum und Rekordauslieferung

Der Gesamtumsatz von Airbus legte 2012 um 17 Prozent auf 38.592 Mio. Euro (2011: 33.103 Mio. Euro) zu, insbesondere dank höherer Auslieferungen im Zivilgeschäft. Das konsolidierte Airbus-EBIT* hat sich auf 1.230 Mio. Euro mehr als verdoppelt (2011: 584 Mio. Euro).

Der Umsatz von Airbus Commercial belief sich auf 36.943 Mio. Euro (2011: 31.159 Mio. Euro). Getragen wurde diese Steigerung von den Rekordauslieferungen von 588 (2011: 534) Zivilflugzeugen, darunter 30 A380. Davon wurden insgesamt 585 Auslieferungen mit Umsatzrealisierung verbucht, die restlichen drei Flugzeuge wurden unter Operating-Leasing ausgeliefert. Auch der günstige Dollarkurs trug zum Umsatzwachstum bei.

Das berichtete EBIT* von Airbus Commercial belief sich auf 1.125 Mio. Euro (2011: 543 Mio. Euro). Das EBIT* vor Einmaleffekten von Airbus Commercial betrug 1.647 Mio. Euro (2011: 485 Mio. Euro). Es profitierte von einer besseren operativen Leistung mit günstigen Volumeneffekten und Nettopreissteigerungen nach Eskalation. Positiv wirkten sich auch bessere Hedging-Kurse aus. Die Aufwendungen der Division für eigenfinanzierte Forschung & Entwicklung gingen leicht auf 2.442 Mio. Euro zurück. Trotz stabiler Auslieferungen sank der Umsatz von Airbus Military um 15 Prozent auf 2.131 Mio. Euro (2011: 2.504 Mio. Euro), bedingt durch den niedrigeren Umsatz im A400M-Programm und im Tankflugzeuggeschäft. Das EBIT* von Airbus Military stieg aufgrund eines günstigen Auslieferungsmix mit verbesserten Margen bei Programmen mit hohem technischen Reifegrad deutlich auf 93 Mio. Euro (2011: 49 Mio. Euro).

Im vergangenen Jahr verbuchte Airbus Commercial 914 Bruttobestellungen (2011: 1.608 Bruttobestellungen). Insgesamt gingen 833 Nettoaufträge ein (2011: 1.419). Diese Nettobestellungen umfassten 739 Flugzeuge der A320-Familie (ceo und neo), 85 A330/A350 XWB und neun A380.

Das A350-XWB-Programm liegt im Rahmen des überarbeiteten Zeitplans – die Endmontagelinie ist mittlerweile uneingeschränkt einsatzbereit. Die Strukturmontage der ersten flugfähigen Maschine, der MSN1, ist abgeschlossen, die Elektrik ist nunmehr funktionsfähig. Ein weiterer Meilenstein war die Erteilung der Typenzulassung für das XWB-Turbofantriebwerk durch die Europäische Agentur für Flugsicherheit (EASA) im Februar 2013.

Eine Lösung für die Komplikationen mit den A380-Flügelverbindungsklammern wurde gefunden, die Reparaturen an den bereits in Betrieb genommenen Flugzeugen sind im Gange. Der neue Produktionsstandard enthält bereits die erforderlichen Konstruktionsänderungen. Die Gewinnschwelle soll 2015 mit 30 Auslieferungen erreicht werden.

Als Reaktion auf die anhaltend starke Nachfrage nach Airbus-Serienprogrammen steigerte Airbus die Produktion der A320- bzw. A330-Familie kontinuierlich auf 42 bzw. 9,5 Maschinen pro Monat. Ende 2012 nahm AirAsia als erste Airline die treibstoffsparende A320-Version mit "Sharklets" (Flügelspitzen) in Empfang.

Bei Airbus Military wurden im vergangenen Jahr 32 Flugzeuge in Auftrag gegeben (2011: 5 Aufträge), 29 Maschinen wurden ausgeliefert (2011: 29 Auslieferungen), darunter 20 leichte und mittelschwere Militärtransporter, fünf A330 MRTT und vier umgerüstete P-3. Nach 300 absolvierten Stunden Funktions- und Zuverlässigkeitsprüfung wird die zivile und militärische Zulassung der A400M für das erste Quartal 2013 erwartet. Die erste Auslieferung soll dann im zweiten Quartal 2013 erfolgen, insgesamt sind für 2013 vier Auslieferungen geplant. Die volle militärische Einsatzfähigkeit wird schrittweise erreicht, bis dahin bleibt das Programm herausfordernd. Airbus Military ging mit dem A330 MRTT als bevorzugter Bieter aus einem Ausschreibungsverfahren der indischen Regierung hervor.

Ende 2012 verzeichnete Airbus einen konsolidierten Auftragsbestand in Höhe von 523,4 Mrd. Euro (Jahresende 2011: 495,5 Mrd. Euro). Davon entfielen 503,2 Mrd. Euro (Jahresende 2011: 475,5 Mrd. Euro) auf Airbus Commercial; dies entspricht einem Branchenrekord von 4.682 Flugzeugen (Jahresende 2011: 4.437 Maschinen). Zum Jahresende belief sich der Auftragsbestand von Airbus Military auf 21,1 Mrd. Euro (Jahresende 2011: 21,3 Mrd. Euro).

Eurocopter steigerte seinen Umsatz um 16 Prozent auf ein Rekordniveau von 6.264 Mio. Euro (2011: 5.415 Mio. Euro). Ausschlaggebend für den Anstieg war hauptsächlich die höhere Nachfrage bei Wartung und Instandsetzung und die erstmals ganzjährige Konsolidierung von Vector Aerospace. Umsatzsteigerungen bei Super Puma und NH90 trugen ebenfalls zur Verbesserung bei. Die Auslieferungszahlen sanken auf 475 Helikopter (2011: 503 Helikopter), insbesondere aufgrund geringerer Auslieferungen bei EC135 und Ecureuil.

Das EBIT* von Eurocopter stieg um 20 Prozent auf 311 Mio. Euro (2011: 259 Mio. Euro). Es enthält die im vierten Quartal verbuchte Aufwendung in Höhe von 100 Mio. Euro, die dem jüngsten Stand der laufenden Nachverhandlungen über bestimmte Regierungsprogramme Rechnung trägt. Das EBIT* vor Einmaleffekten stieg im Vergleich zum Vorjahr um rund 10 Prozent. Dies spiegelt – wie erwartet – den Umsatzmix sowie höhere Forschungs- und Entwicklungsaufwendungen wider.

Der Auftragseingang der Division stieg im Jahr 2012 um 15 Prozent auf 5.392 Mio. Euro (2011: 4.679 Mio. Euro). Die Anzahl der Nettobestellungen lag bei 469 (2011: 457 Nettobestellungen) und stieg damit im dritten Jahr in Folge. Einen großen Beitrag dazu leisteten die Produktfamilien Ecureuil/Fennec/EC130 und EC135/ EC145.

Eurocopter arbeitet bei der genaueren Untersuchung und Erklärung der Ursachen der Super-Puma-Unfälle weiterhin eng mit den Ermittlungsbehörden zusammen. Die Ursache für die jüngsten Vorfälle mit Ecureuil-Hubschraubern wurde identifiziert und ein von der EASA genehmigtes Nachrüstungsprogramm aufgelegt.

Ende 2012 belief sich der Auftragsbestand von Eurocopter auf 12,9 Mrd. Euro (Jahresende 2011: 13,8 Mrd. Euro), was 1.070 Helikoptern entspricht (Jahresende 2011: 1.076 Helikopter).

Der Umsatz von Astrium stieg 2012 auf 5.817 Mio. Euro (2011: 4.964 Mio. Euro), getrieben vor allem durch das Wachstum im Services-Geschäft – einschließlich der Integration von Vizada – und durch erfolgreiches Programm-Management. Das EBIT* von Astrium erhöhte sich um 17 Prozent auf 312 Mio. Euro (2011: 267 Mio. Euro). Mithilfe des AGILE-Transformationsprogramms konnte Astrium seine Effizienz und Produktivität in eine bessere operative Leistung umsetzen. Belastet wurde die operative Marge im Jahr 2012 jedoch durch höhere Investitionen in F&E und in die Internationalisierung sowie durch Integrationskosten bei Vizada.

Trotz des unvermindert wettbewerbsintensiven Marktumfelds verzeichnete die Division 2012 einen Auftragseingang von 3,8 Mrd. Euro (2011: 3,5 Mrd. Euro).

2012 wurden sieben Ariane-5-Trägerraketen ins All gebracht; die Zahl der erfolgreichen Starts in Folge stieg damit auf 53. Zudem wurden neun von Astrium gebaute Satelliten ausgeliefert. Im vierten Quartal wurden der britische Militärsatellit Skynet 5D und der Erdbeobachtungssatellit Pléiades 1B gestartet – zwei weitere Neuzugänge für die von Astrium betriebene Satellitenflotte.

Im November 2012 bewilligte der Ministerrat der Europäischen Weltraumbehörde ESA im Wesentlichen die europäischen Raumfahrtbudgets für zentrale Astrium-Programme. In der Folge erteilte die ESA Astrium im Januar 2013 erste Aufträge in Höhe von 108 Mio. Euro, um die Entwicklung der Trägerraketen Ariane 6 und Ariane 5 ME sicherzustellen.

Ende 2012 belief sich der Auftragsbestand von Astrium auf 12,7 Mrd. Euro (Jahresende 2011: 14,7 Mrd. Euro).

Der Umsatz bei Cassidian lag 2012 erwartungsgemäß weitgehend stabil bei 5.740 Mio. Euro (2011: 5.803 Mio. Euro). Das EBIT* der Division sank 2012 auf 142 Mio. Euro (2011: 331 Mio. Euro); dies reflektiert die Einmalaufwendungen in Höhe von 198 Mio. Euro im vierten Quartal. Auf Basis des operativen Geschäfts fiel das EBIT* vor Einmaleffekten trotz geringerer F&E-Aufwendungen niedriger aus als erwartet: Der Grund waren Investitionen in die Internationalisierung und Transformation der Division.

Der Auftragseingang von Cassidian stieg 2012 trotz des schwierigen Marktumfelds signifikant auf 5,0 Mrd. Euro (2011: 4,2 Mrd. Euro), hauptsächlich getragen durch das Exportgeschäft von Eurofighter und Lenkflugkörpern. Der im Dezember unterzeichnete Vertrag mit Oman über den Kauf von zwölf Eurofighter-Kampfflugzeugen ist noch nicht im Auftragsbestand enthalten.

Ende Dezember 2012 stieg der Auftragsbestand von Cassidian leicht auf 15,6 Mrd. Euro (Jahresende 2011: 15,5 Mrd. Euro).

EADS-Zentrale und Übrige Aktivitäten (ohne Zugehörigkeit zu einer Division)

Der Umsatz der Übrigen Aktivitäten stieg um 22 Prozent auf 1.524 Mio. Euro (2011: 1.252 Mio. Euro) dank höherer Volumina bei EADS North America und mehr Auslieferungen bei ATR. Das EBIT* der Übrigen Aktivitäten sank auf 49 Mio. Euro (2011: 59 Mio. Euro), wobei das EBIT* vor Einmaleffekten aufgrund eines weniger günstigen Umsatzmixes auf Vorjahresniveau lag.

Nach den außergewöhnlich guten Auftragseingängen des Jahres 2011 verbuchte ATR im Jahr 2012 insgesamt 61 Festbestellungen (2011: 119 Bestellungen). Der Auftragsbestand von ATR betrug 221 Maschinen; das entspricht einer Produktionsauslastung für nahezu drei Jahre. ATR verzeichnete zudem Rekordauslieferungen von 64 Flugzeugen – ein 19-prozentiger Anstieg verglichen mit dem Vorjahr (2011: 54 Flugzeuge).

Gegen Ende 2012 hat die US-Armee bei EADS North America Optionen für weitere 34 UH-72A Lakota LUH-Hubschrauber (Light Utility Helicopter) im Wert von 181,8 Mio. US-Dollar gezogen. Damit steigt die Zahl der Gesamtbestellungen auf 312 Maschinen. Bis Ende 2012 hat EADS 250 Lakota-Hubschrauber an die US-Streitkräfte ausgeliefert.

Ende Dezember 2012 sank der Auftragsbestand der Übrigen Aktivitäten leicht auf 2,9 Mrd. Euro (Jahresende 2011: 3,0 Mrd. Euro).

* EADS verwendet das EBIT vor Goodwill-Wertminderungen und außerordentlichen Posten als Schlüsselindikator für die wirtschaftliche Leistung. Der Terminus "außerordentliche Posten" bezieht sich auf Sachverhalte wie Aufwendungen aus Abschreibungen der aufgedeckten stillen Reserven aus der Gründung von EADS, dem Airbus-Unternehmens-Zusammenschluss, der Gründung von MBDA sowie in diesem Zusammenhang stehende Wertminderungen aufgrund von Werthaltigkeitstests.

EADS ist ein weltweit führendes Unternehmen der Luft- und Raumfahrt, im Verteidigungsgeschäft und den dazugehörigen Dienstleistungen mit einem Umsatz von 56,5 Mrd. Euro im Jahr 2012 und mehr als 140.000 Mitarbeitern. Zu EADS gehören die Divisionen Airbus, Astrium, Cassidian und Eurocopter.

Der Umsatz für das vierte Quartal (Q4) 2012 stieg um 17 Prozent, getrieben vor allem durch hohe Auslieferungen bei Airbus und Astrium sowie einem Anstieg des militärischen Umsatzes bei Eurocopter.

Das EBIT* für das vierte Quartal (Q4) 2012 sank im Vergleich zum Vorjahr um 30 Prozent. Die bessere operative Entwicklung bei Airbus wurde von Aufwendungen bei Eurocopter und Cassidian im vierten Quartal mehr als aufgezehrt

Fußnoten:

1 Gewinn vor Zinsen, Steuern, Wertminderungen, Abschreibungen und außerordentlichen Posten.

2 Gewinn vor Zinsen und Steuern, vor Goodwill-Wertminderungen und außerordentlichen Posten.

3 EADS verwendet weiterhin den Terminus Konzernergebnis. Das Konzernergebnis ist identisch mit dem Ergebnis, das den Eigentümern des Mutterunternehmens gemäß den IFRS-Regeln zusteht.

4 Das Konzernergebnis vor Einmaleffekten entspricht dem Konzernergebnis bereinigt um Einmaleffekte im EBIT*. Es beinhaltet nicht das Übrige Finanzergebnis (außer der Aufzinsung abgezinster Rückstellungen) sowie alle steuerlichen Effekte der genannten Sachverhalte. Das Konzernergebnis* vor Einmaleffekten ist das Konzernergebnis vor Einmaleffekten, vor Goodwill-Wertminderungen, außerordentlichen Posten und darauf entfallenden Steuern. Folglich entspricht der Gewinn je Aktie* vor Einmaleffekten dem Gewinn je Aktie basierend auf dem Konzernergebnis* vor Einmaleffekten.

5 Beiträge und Bestände aus dem zivilen Flugzeuggeschäft zum Auftragseingang bzw. Auftragsbestand von EADS basieren auf Listenpreisen.

6 Die berichtspflichtigen Segmente Airbus Commercial und Airbus Military sind Teil der Airbus-Division. Eliminierungen werden auf Divisionsebene vorgenommen.

7 Wird der EADS-Hauptversammlung vorgeschlagen.

Sicherheitshinweis zu den Prognosen über die Geschäftsentwicklung (Safe Harbour Statement):

Bestimmte Aussagen dieser Mitteilung geben keine historischen Fakten wieder, sondern sind vorausschauende Aussagen und Erwartungen, die sich auf die Überzeugungen der Geschäftsleitung stützen. Diese Aussagen entsprechen den zum Zeitpunkt ihrer Veröffentlichung aktuellen Ansichten und Einschätzungen von EADS. Sie unterliegen bekannten und unbekannten Risiken und Unsicherheiten, die dazu führen können, dass tatsächliche Ergebnisse, Leistungsdaten oder Ereignisse von den in solchen Mitteilungen explizit oder implizit ausgewiesenen maßgeblich abweichen können.

In dieser Mitteilung sind vorausschauende Aussagen durch Formulierungen wie "rechnen mit", "glauben", "schätzen", "erwarten", "beabsichtigen", "planen" oder "möglicherweise" gekennzeichnet.

Zu den Prämissen, auf denen diese vorausschauenden Angaben beruhen, zählen unter anderem, aber nicht ausschließlich: Erwartungen zur Nachfrage, zu gegenwärtigen oder künftigen Absatzmärkten für die Produkte und Dienstleistungen von EADS, zur internen Performance, zu Kundenfinanzierungen, zur Performance von Kunden, Zulieferern und Unterauftragnehmern, zu Vertragsverhandlungen oder zu den positiven Ergebnissen bestimmter laufender Vertriebskampagnen.

Vorausschauende Aussagen bergen Unsicherheiten, und die tatsächlichen Ergebnisse und Trends können deutlich von ihnen abweichen – unter anderem, jedoch nicht ausschließlich, aus folgenden Gründen: allgemeine wirtschaftliche und arbeitsmarkttechnische Umstände, wie besonders die konjunkturelle Lage in Europa, Nordamerika und Asien; rechtliche, finanzielle und zwischenstaatliche Risiken im Zusammenhang mit internationalen Geschäftsabschlüssen; die Konjunkturabhängigkeit einzelner Geschäftseinheiten von EADS; die Volatilität der Märkte für bestimmte Produkte und Dienstleistungen; Risiken im Zusammenhang mit den Leistungen der Produkte; Arbeitskämpfe im Rahmen von Tarifverhandlungen; Faktoren, die eine dauerhafte, signifikante Einschränkung des weltweiten Luftverkehrs bedingen; der Ausgang politischer und rechtlicher Prozesse, einschließlich der nicht gesicherten staatlichen Finanzierung bestimmter Programme; die Konsolidierung des Wettbewerbs in der Luft- und Raumfahrtindustrie; Entwicklungskosten für neue Produkte und deren Vertriebserfolg; Wechselkurs- und Zinsschwankungen zwischen Euro, US-Dollar und anderen Währungen; Rechtsstreitigkeiten sowie andere wirtschaftliche, politische und technologische Risiken und Unsicherheiten.